[中房研协]《中国金融稳定报告(2019)》预警

发布日期:11-28

《中国金融稳定报告(2019)》预警:重点关注住户部门债务风险较高区域

热点聚焦

中国人民银行在11月25日发布了《中国金融稳定报告(2019)》(以下简称《报告》),对2018年以来我国金融体系的稳健性状况进行了全面评估。本文主要对与房地产密切相关的住户部门债务特点及风险两部分进行解读。

2018年,我国住户部门债务水平上升趋势有所放缓,个人住房贷款较快增长势头得到一定程度的抑制,短期消费贷在经历2017年异常增长后企稳回落,经营贷款增速小幅回升。虽然贷款增速企稳,但是债务风险仍不能忽视,我国债务分布不均衡,部分地区住户部门和一些低收入家庭杠杆率相对较高。

2018年住户部门债务变化呈现以下特点:

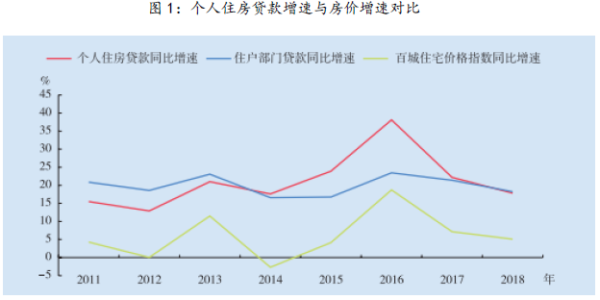

1.个人住房贷款增速连续两年回落。2018年末,个人住房贷款余额为25.8万亿元,占住户部门债务余额的比例为53.9%,同比增长17.8%,增速连续两年回落,较同期住户部门全部贷款增速低0.4个百分点,自2014年以来首次低于住户部门全部贷款增速。从全国平均水平看,2018年房价增速基本延续了2017年以来的放缓趋势,全年上涨5.1%,涨幅较上年末回落2.1个百分点。相应地,2017年末和2018年末,个人住房贷款余额同比增速分别较上年同期降低15.9个和4.4个百分点,与房价增速趋势基本一致。受个人住房贷款增速变化影响,住户部门全部贷款增速也连续两年保持小幅回落。

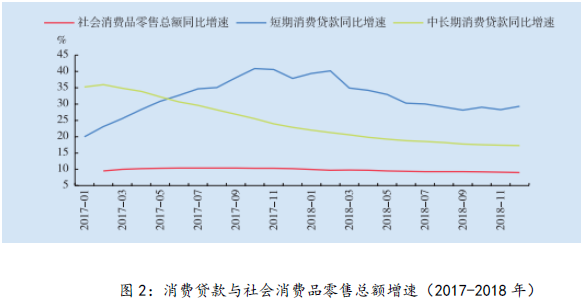

2.短期消费贷款增速小幅回落。2018年,住户部门短期消费贷款同比增速有所回落,但仍处于较高增长区间。2017年1月至10月,短期消费贷款同比增速从19.9%骤增至40.9%,与同期中长期消费贷款呈现“一升一降”,且增速上升趋势明显偏离同期社会消费品零售总额增长趋势。2018年1月至12月,短期消费贷款同比增速有所回落,但总体仍维持在28.1%~40.1%的较高区间,高出近五年平均增速1~13个百分点,也高出同期中长期消费贷款增速10~15个百分点。

二、住户部门债务风险分析

2018年,我国住户部门债务负担与国际平均水平相当,且住房贷款抵押物充足、违约率低,债务风险总体可控,但增速较快,且集中度高、分布不均衡,部分地区住户部门和一些低收入家庭债务风险较为突出,应加以关注。

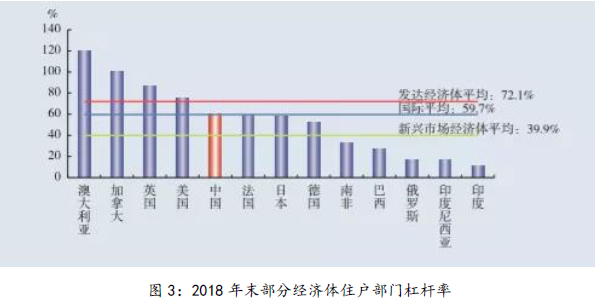

1. 住户部门杠杆率处于国际平均水平,但增速仍高于其他主要经济体。2018年末,我国住户部门杠杆率为60.4%。从国际同比看,我国住户部门杠杆率与国际平均水平一致,低于发达经济体平均水平,但在新兴市场经济体中处于较高水平。

2.债务收入比保持高速增长,低收入家庭债务负担较重。债务收入比(住户部门债务余额/可支配收入)是以可支配收入衡量的住户部门债务水平。2018年,我国住户部门可支配收入54.4万亿元,同比增长8.7%,较同期住户部门债务增速低7.5个百分点。住户部门债务收入比为99.9%,同比上升6.5个百分点。其中,房贷收入比(个人住房贷款余额/可支配收入)为47.4%,较上年上升3.7个百分点。

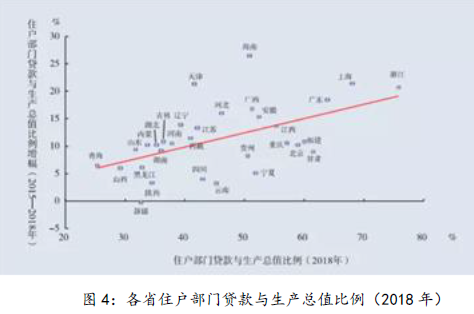

3.东南沿海地区住户部门债务风险相对较高。从区域划分看,各省份住户部门债务分布不均衡。2018年,住户部门杠杆率超过全国水平的省份(直辖市)有:浙江(83.7%)、上海(83.3%)、北京(72.4%)、广东(70.6%)、甘肃(70.1%)、重庆(68.6%)、福建(65.8%)和江西(63.1%),其中,杠杆率水平最高的浙江和最低的山西之间相差50个百分点。上述地区中,浙江、上海、北京、广东、福建和重庆的债务收入比也超过全国水平,居民债务负担较重。2015—2018年,除新疆外,全国各省份(自治区、直辖市)住户部门贷款与本地区生产总值的比例呈整体上升趋势。其中,海南、上海、天津、浙江和广东增速较快,四年分别上升26.4个、21.5个、21.4个、20.8个和18.4个百分点。综合住户部门贷款与生产总值比例的水平和增速,浙江、上海和广东不仅住户部门贷款与生产总值的比例处于全国较高水平,而且贷款积累较快:3个省市加总的贷款余额和近四年贷款增幅占全国的比例均超过四分之一。

4、住户贷款不良率仍保持在较低水平。2018年我国住户部门贷款的不良率,尤其是个人住房贷款不良率继续保持较低水平。截至2018年末,个人不良贷款余额7103亿元,不良率为1.5%,低于银行贷款整体不良率0.5个百分点。其中,个人住房贷款、个人汽车贷款和个人信用卡贷款不良率分别为0.3%、0.7%和1.6%,与上年同期持平。

热点评析

贷款平稳回落,债务风险可控

从住户部门债务变化特点上可以看出,目前,个人住房贷款、短期消费贷款增速均有所回落,个人住房贷款增速回落主要是在房地产调控不断升级的背景下,房价回归理性有关。而短期消费贷款增速放缓主要原因可能在于:一是近年来居民购房支出骤增,一定程度上挤压了居民消费空间,2018年社会消费品零售总额增速为9.0%,低于上年1.2个百分点。二是2017年8月起,针对部分购房者利用消费贷产品规避首付比限制,金融管理部门要求商业银行加强个人信贷真实性审核,严厉打击消费贷产品违规流入房地产市场。而从住户贷款不良率看,整体违约率较低,表明风险在可控范围内,暂时不会出现大面积违约行为,金融市场较稳定。

防范住户部门债务风险,应着力解决低收入家庭债务负担过重问题

当前,我国部分地区债务负担过重,尤其是东南沿海地区,高杠杆使得低收入人群债务负担过重,而且此比例还在不断上升。如果不解决重点领域风险高的现状,很可能风险会传导至金融领域。要解决低收入家庭债务负担过重,首先要明确房子是用来住的定位,因城施策实行差别化信贷政策,抑制投机行购房。第二,应加大对租赁住房市场的支持,形成租售并举的住房制度。第三加强消费贷行为真实性审查,以防消费贷流入房地产领域。第四,加强金融教育,开展风险提示和宣传教育,避免低收入家庭过度负债。第五,运用大数据,对个人征信系统,进行全面快速的分析。第六,对各区域、各层次居民债务进行风险监测,全面反映住户部门债务水平。

(内容来源:中国人民银行中国金融稳定报告(2019)、中房研协 测评研究中心)